Manuel Llamas analiza la factura que supondría volver a indexar las pensiones al IPC, y que repercusiones tendría para los trabajadores y para los pensionistas (a corto y largo plazo), mostrando el estudio con los distintos tipos de cálculo de las pensiones planteables y sus repercusiones.

Artículo de Libre Mercado:

Mariano Rajoy | EFE

Mariano Rajoy | EFE

El acuerdo alcanzado entre el Gobierno y el PNV para aprobar los Presupuestos Generales del Estado (PGE) de 2018 ha terminado por enterrar la reforma de las pensiones que puso en marcha el PP en 2013, poniendo en riesgo la sostenibilidad financiera del sistema a medio y largo plazo. Así, la primera consecuencia será volver a subir las pensiones en función del IPC tanto en 2018 como en 2019, en sustitución del actual Índice de Revalorización.

Sin embargo, el Ejecutivo ya negocia en el seno del Pacto de Toledo la posibilidad de imponer un nuevo mecanismo de cálculo para subir las pensiones. PSOE y Podemos insisten en la necesidad de recuperar el sistema previo, ligado única y exclusivamente al IPC, mientras que PP y Ciudadanos barajan otras alternativas, teniendo en cuenta otros indicadores, además de la inflación, como, por ejemplo, la evolución del PIB y los salarios. Asimismo, tras retrasar en un primer momento la aplicación del Factor de Sostenibilidad a 2019, el Gobierno lo ha pospuesto, una vez más, hasta 2023.

Todo ello supone derogar en la práctica la última reforma de las pensiones. El Factor de Sostenibilidad permite calcular la cuantía de la primera prestación en función del aumento de la esperanza de vida, mientras que el Índice de Revalorización (IRP) vincula la subida de las pensiones a los ingresos, gastos y déficit de la Seguridad Social con el fin de equilibrar las cuentas, aplicando una horquilla que va del 0,25% anual como mínimo al IPC más el 0,5% como máximo.

Según los cálculos de BBVA Research, la simple subida de las pensiones acordada con el PNV supondrá un gasto extra de 4.800 millones de euros en dos años. Pero la factura a medio plazo, en caso de mantenerse este aumento hasta 2023, asciende a más de 35.000 millones de euros. Ahora bien, ¿qué pasaría en caso de que se vuelva al sistema anterior y la revalorización se aplique siempre en función del IPC? Aunque es difícil concretar una cuantía exacta, dado que ello dependería, en última instancia, de la evolución real de la inflación a lo largo del tiempo, así como del número de pensiones y los ingresos de la Seguridad Social, existen algunos trabajos al respecto que arrojan algo de luz sobre esta materia.

Uno de ellos es el elaborado por el Grupo de Investigación en Pensiones y Protección Social de la Universidad de Valencia, en donde se analiza el coste total que supondría revalorizar las pensiones en función de tres factores muy concretos: el IPC; el actual Índice de Revalorización, con límites máximos y mínimos; y este mismo Índice, pero sin límites, permitiendo así que las pensiones suban o incluso bajen en función de la mayor o menor solvencia de la Seguridad Social.

El cálculo se extiende hasta 2038 y parte de la hipótesis de que el IPC sube un 1,8% anual, los ingresos del sistema más de un 3% y el número de pensiones más de un 1%.

1. Subida igual al IPC

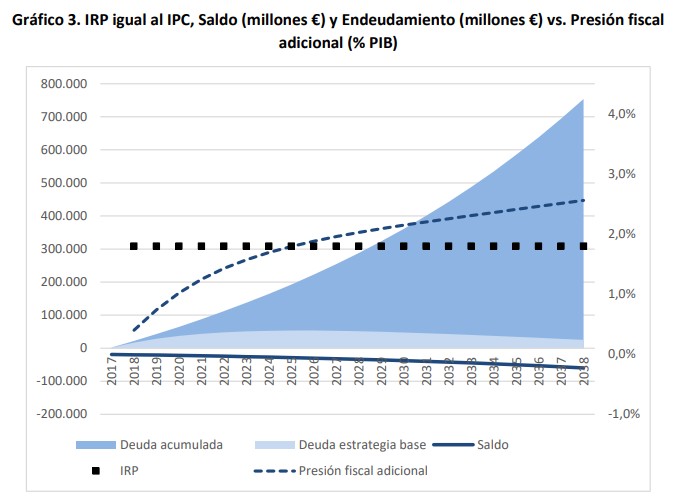

Si las pensiones, finalmente, se revalorizaran según el IPC esperado (1,8%), los pensionistas no perderían poder adquisitivo, pero, a costa, eso sí, de una colosal factura para el conjunto de los trabajadores. "La contrapartida es el déficit persistente en las cuentas de la Seguridad Social, cuyo efecto en forma de endeudamiento supondría más de un 30% del PIB de deuda acumulada al final del periodo de estimación", tal y como advierte dicho informe. Es decir, el coste superaría, por tanto, los 700.000 millones de euros en términos nominales, equivalente al 30 puntos del PIB en 2038, teniendo en cuenta el crecimiento que registrará la economía en los próximos 20 años.

Este creciente gasto se tendría que financiar vía impuestos futuros (más deuda) o bien mediante impuestos presentes, es decir, con más subida fiscales. En tal caso, el Gobierno tendría que elevar la presión fiscal de forma progresiva, hasta suponer el 2,6% del PIB en 2038 (pagar casi 30.000 millones de euros más al año en tributos), tal y como refleja el siguiente gráfico.

2. IRP sin límites

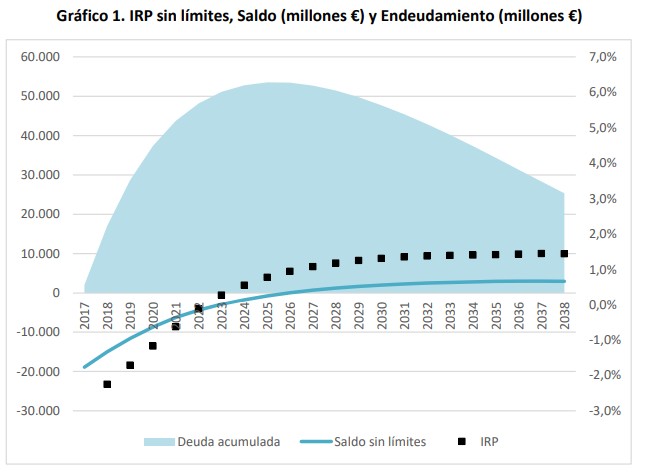

Por el contrario, si el Índice de Revalorización se aplicara sin límites, en función de cómo evolucionen las cuentas de la Seguridad Social, los pensionistas perderían poder adquisitivo, pero el sistema se equilibraría en poco tiempo. Así, para corregir el déficit registrado en 2017 (1,6% del PIB), esta estrategia implicaría recortar las pensiones en términos nominales durante los 5 primeros años, y el agujero desaparecería en 9.

En este caso, el volumen de deuda acumulada llegaría a alcanzar su máximo en términos de PIB en 2023 (3,6%) y su máximo absoluto en 2025 con más de 53.000 millones de euros corrientes.

3. IRP con límites

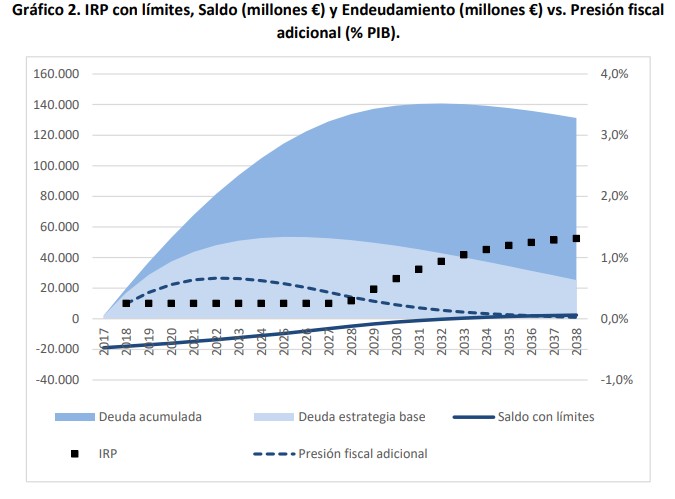

Por último, el informe también analiza la aplicación del IRP actual, con subidas mínimas y máximas. Bajo esta hipótesis, la revalorización mínima del 0,25% se aplicaría durante los próximos 10 años y luego aumentaría su valor, pero sin llegar al IPC esperado del 1,8%.

De este modo, "los saldos negativos del sistema se prolongarían 15 años más, acumulándose un endeudamiento máximo del 7,8% del PIB (en 2028) y de más de 140.000 millones de euros corrientes en 2032". Por otro lado, si el déficit del sistema se cubriera con impuestos en lugar de con deuda, "la presión fiscal adicional sería como máximo del 0,7% del PIB.

Pérdida de poder adquisitivo

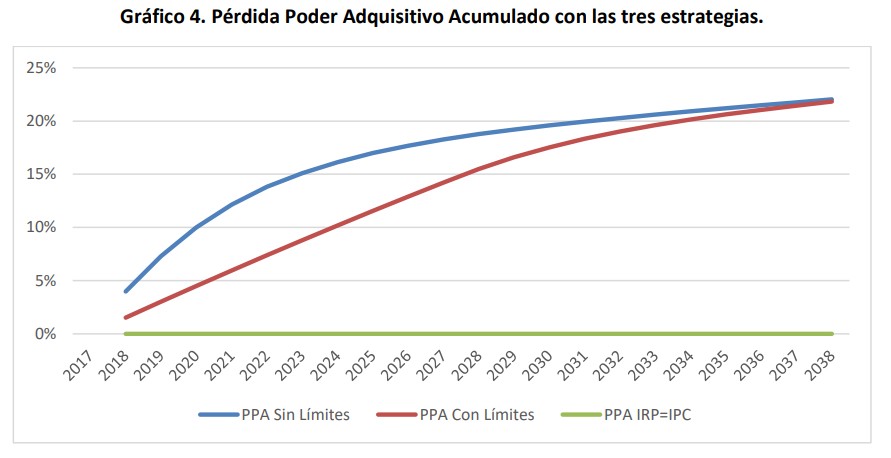

Por último, este estudio recoge el impacto que tendría la aplicación de las diferentes estrategias sobre la pérdida de poder adquisitivo de los pensionistas. La indexación con el IPC garantizaría su nivel adquisitivo, pero a costa de reducir el del resto de trabajadores vía impuestos; en los otros dos casos, aplicación del IRP con y sin límtes, la pérdida acumulada de poder adquisitivo rondaría el 22% en 2038.

"La revalorización de las pensiones pone de manifiesto el conflicto entre los dos objetivos más importantes de los sistemas de pensiones: la adecuación y la sostenibilidad. Una revalorización generosa mantiene la adecuación o suficiencia de las pensiones para las generaciones actuales, pero, si es a costa de la sostenibilidad, las pensiones dejarán de ser adecuadas para las generaciones futuras. En cambio, si la sostenibilidad se pretende conseguir ajustando la revalorización a la baja, existe riesgo de que las pensiones dejen de ser adecuadas pasados unos años desde el acceso a la jubilación", según concluye el estudio.

Por ello, según este grupo de expertos, "tal vez sería más lógico repartir la carga entre pensionistas y ciudadanía, sacrificando algo de poder adquisitivo de los primeros y aumentando algo la presión fiscal de los segundos. Por lo tanto, la pregunta pertinente es: ¿qué parte de coste tendría que asumir cada uno de ellos? La respuesta la tendrán que dar nuestros representantes políticos".

No hay comentarios:

Publicar un comentario