"Si un helicóptero arrojara sobre una isla tantos sacos de dinero como para que se doblara la masa monetaria, ¿se volvería ésta el doble de rica? Éste fue el gráfico ejemplo utilizado por el economista americano Milton Friedman en su libro Money Mischief para ilustrar los efectos de la expansión monetaria. La conclusión fue que la isla no doblaría su riqueza. Seguirían produciendo lo mismo y su capacidad de consumo e inversión serían las mismas en términos reales. El valor de la moneda simplemente pasaría a ser la mitad, haciendo que los precios suban hasta reequilibrar los precios relativos.

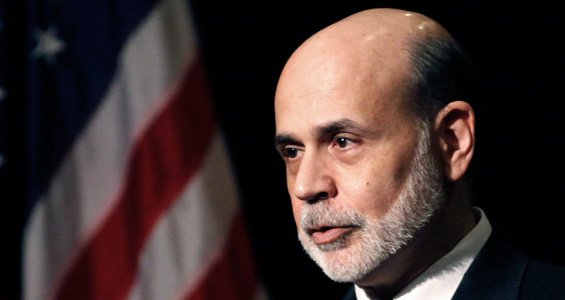

Ben Bernanke, actual presidente de la Reserva Federal, se ganó el apodo de‘Helicopter Ben’ tras utilizar este ejemplo en un discurso contra la deflación en 2002. Hay que decir que desde que en 2006 ocupó su cargo se ha hecho merecedor de tal nombre: la oferta de dinero (M2) ha crecido desde los aproximadamente 6.500 billones de dólares en 2006 hasta los más de 10.000 billones en diversos planes de expansión monetaria. Y su intención es la de seguir por la misma senda. Ahora, sin ir más lejos, se ha vuelto a subir al helicóptero y ha anunciado que continuará arrojando dinero sobre la economía americana hasta que considere que está totalmente sana.

El plan recién aprobado por la Fed, bautizado como Quantitative Easing 3, no es tan simple como imprimir y arrojar dinero desde el cielo. Pero los efectos económicos son similares. Desde el punto de vista técnico, se inyecta dinero mediante la compra masiva de titulizaciones hipotecarias denominadas Mortgage-Backed Securities(MBS). Éstas no son otra cosa que bonos que se emitieron en la época de la burbuja crediticia para financiar grandes paquetes de hipotecas, liberando así los balances de los bancos. Pero no merece la pena perderse en el procedimiento técnico.

Lo que busca la Fed no es un impacto directo sobre el activo comprado, como hace el BCE al comprar deuda soberana periférica. Podría comprar deuda pública, bonos de los grandes fabricantes de automóviles o créditos a estudiantes, cosas que ya ha hecho de forma masiva. Lo que Bernanke busca es estimular el crecimiento y la creación de empleo en toda la economía, y cualquier deuda a largo plazo le sirve. Confía en este chute monetario para lograrlo.

Es cierto que una expansión monetaria provoca un efecto de euforia en el corto plazo. Volviendo al ejemplo de la isla de Friedman, los primeros individuos que recogen los billetes llovidos del cielo se ven con mayor saldo monetario y, como al principio los precios no han cambiado, ven aumentado su poder adquisitivo. Éstos se lanzan a comprar y a invertir de inmediato, y es entonces cuando empiezan a subir los precios hasta volver al equilibrio de precios relativos. Según la teoría de Friedman, este es un proceso de suma cero que enriquece a los primeros a los que llega el nuevo dinero y empobrece a los últimos en recibirlo, al tiempo que provoca un aumento generalizado de precios.

Pero el proceso tiene más inconvenientes. Los economistas de la Escuela Austriaca, como Friedrich A. Hayek, denunciaron que la subida de precios no es el peor de los efectos que provoca la expansión monetaria. En la práctica el dinero no llueve del cielo ni se gasta de manera homogénea. El dinero nuevo entra por determinados canales y afecta a unos pocos sectores en primera instancia, antes de filtrarse hacia el resto de la economía. Estos sectores sufren lo que se conoce como una burbuja: una distorsión al alza de precios relativos y rentabilidades, que generan de manera artificial un efecto llamada de la inversión privada. Es como una especie de euforia inversora en la que el tipo de interés baja, el crédito se expande y la bolsa sube. Pero a la larga, cuando los precios relativos se reajustan, se pone de manifiesto que no hay demanda para sostener esas inversiones estimuladas artificialmente. Esos sectores afectados se tendrán que someter a una reestructuración y liquidar las malas inversiones. Este proceso suele ponerse de manifiesto en forma de recesión económica.

Cuando Bernanke propone estimular la economía mediante una expansión monetaria, es como tratar de curar a un drogadicto con sucesivos aumentos de su dosis habitual de droga. Tras cada inyección, a corto plazo hay una fase de euforia, pero a la larga el paciente empeora. Lo mismo pasa con la economía. Tras el estallido de la gran burbuja entre 2007 y 2008 no se ha hecho más que inyectar masivamente dinero, dificultando la reestructuración del sistema productivo y el desapalancamiento de los agentes económicos. Entorpeciendo, en definitiva, lo que necesita la economía americana para poder crecer y crear empleo de manera sostenible. Los atajos monetarios no provocarán más que recaídas en el largo plazo e inflación. No harán sino alejar el momento de la recuperación.

Lo que está claro es que Bernanke no ha lanzado este plan de estímulo en un momento cualquiera. Lo hace a mes y medio de las elecciones. Y hay dos cosas que tiene claras. La primera es que Mitt Romney, el candidato republicano, ya ha dicho que no cuenta con él en el caso de que llegue a la Casa Blanca. La segunda es que las elecciones se decidirán a favor de Obama si los votantes perciben que la economía va razonablemente bien. Así que no lo ha dudado. Ha puesto en marcha la imprenta para que la economía llegue hiperactiva a las elecciones. Lo que no ha explicado son los efectos perversos que esta política genera en el largo plazo. No es algo que, al parecer, preocupe a ‘Helicopter Ben’. Como ya dijo Lord Keynes, mentor de su política monetaria, no hay que preocuparse por el largo plazo, pues todos estaremos muertos."

*Ignacio Moncada es ingeniero industrial por ICAI y colaborador del Instituto Juan de Mariana

Fuente: El Confidencial

No hay comentarios:

Publicar un comentario