En cualquier caso y como bien dice, que lo que vaya a hacer lo haga cuanto antes, para que podamos tomar buena cuenta de sus consecuencias...

Artículo de Libre Mercado:

El principal objetivo del nuevo Gobierno de Syriza es "reestructurar" la insoportable losa de la deuda pública griega, actualmente ubicada en el 175% del PIB. Según se nos dice, Grecia no puede pagar, lo que hace imprescindible una profunda reestructuración de la misma: a saber, alargar los plazos de vencimiento, reducir los tipos de interés o incluso aplicar una quita al principal.

En realidad, buena parte del discurso sobre la insostenibilidad de la losa financiera griega está infundada. En las economías modernas, caracterizadas por Gobiernos expansivos y monedas inflacionistas, el principal de la deuda pública nunca se devuelve, sólo se refinancia; de ahí que el coste de estar endeudado dependa únicamente del tipo de interés que el Estado deba abonar por el conjunto de su deuda pública.

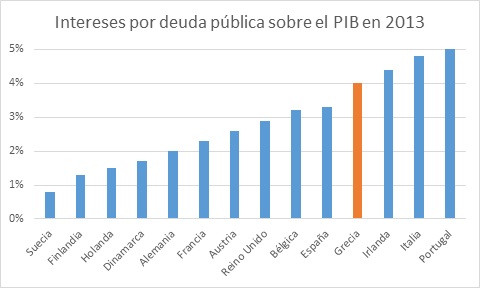

En 2011 Grecia estaba obligada a pagar unos intereses equivalentes al 7,3% de su PIB, con diferencia la carga más alta de Europa y difícilmente sostenible. Sin embargo, con la reestructuración de su deuda pública orquestada por la Troika en 2012, ha conseguido rebajar su losa de intereses al 4% del PIB, que, si bien no es bajo, tampoco resulta inmanejable. De hecho, países como Irlanda, Italia o Portugal –que hasta el momento no han reclamado reestructuraciones en su deuda pública– están soportando ahora mismo costes financieros mayores.

Fuente: Eurostat

Teniendo en cuenta que el PIB de Grecia está por los suelos (ha caído un 23% desde su máximo) y, ciertamente, muy por debajo del PIB potencial de que podría disfrutar en caso de que liberalizara y estabilizara su economía, es difícil concluir que la reestructuración de la deuda sea una absoluta e inexorable necesidad.

Acaso cupiera alegar que, pese a lo anterior, podríamos ser más generosos con Grecia y brindarle algo más de oxígeno, rebajar un poco más la carga de su deuda y blindarla frente al riesgo de refinanciación (pues, aunque hoy paga un tipo de interés moderado, si en el futuro refinancia su deuda a tipos de interés más altos, regresará a una situación de insostenibilidad financiera). Aquí entroncarían, de hecho, las exigencias de Syriza de alargar el vencimiento de la deuda y rebajar el tipo de interés medio sobre la misma. Pero es difícil que, a este respecto, la Troika pueda hacer mucho más de lo que ya ha hecho: como decimos, en 2012 la deuda griega ya fue reestructurada por la Troika en condiciones difícilmente mejorables.

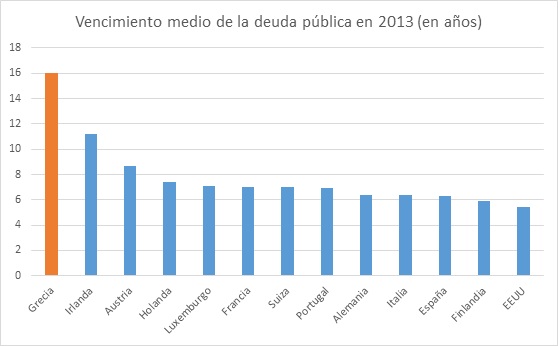

El vencimiento medio de la deuda griega es, con diferencia, el más elevado de la Eurozona y, también, de otros países de nuestro entorno.

Fuente: OCDE

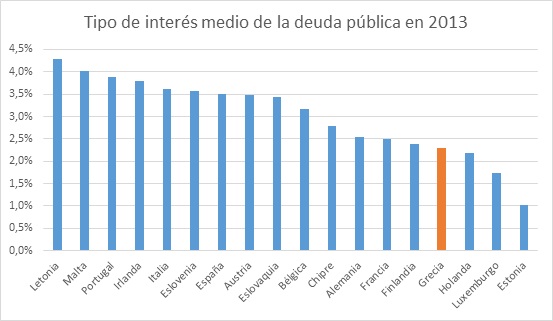

Lo mismo sucede con los tipos de interés medios sobre su deuda, los terceros más bajos de la Eurozona e incluso más reducidos que los que está pagando Alemania:

Fuente: Eurostat

En otras palabras, los Gobiernos europeos están subsidiando al Gobierno griego, ya que le están extendiendo crédito a unas condiciones más ventajosas a las que se están endeudando ellos para extenderle ese crédito. Es como si usted se endeudara al 10% para prestarme a mí al 5: es obvio que con la operación estaría perdiendo dinero. No parece que haya mucho margen para regalar, todavía más, tales condiciones.

Entonces, si no existe mucho margen para alargar los vencimientos de la deuda y para reducir los tipos de interés medios, ¿qué queda en pie de las demandas de reestructuración? Lo único que queda es una quita a su deuda, es decir, que no paguen. A este respecto, conviene no olvidar que la deuda pública griega en manos de acreedores privados ya fue sometida en 2012 a una quita del 53,5% sobre su valor nominal (que, computando el alargamiento del plazo y el recorte de intereses, ascendió al 75% sobre su valor actual). Siendo así, ¿hay que someter a Grecia a una nueva quita?

En general, creo que conviene desdramatizar las quitas de deuda. Todo inversor en deuda pública es consciente de que en algún momento ésta puede ser impagada por el Estado emisor sin que sea posible forzarle a pagar (dado que la soberanía estatal impide ejecutar forzosamente los contratos con el Estado): la amortización en plazo de la deuda pública apenas es una cuestión de buena fe y de responsabilidad del Gobierno de turno. Como digo, éste es un riesgo que todo inversor conoce y que tiene interiorizado, también cuando los inversores son otros Estados (como es el caso actual: el 80% de la deuda griega está en manos de organismos oficiales); por tanto, sólo cabe exigir a los inversores, públicos y privados, que sean consecuentes con los riesgos que voluntariamente tomaron al prestar al Gobierno griego.

Ahora bien, del mismo modo que los inversores deben aceptar la responsabilidad por conceder crédito a un Gobierno que en cualquier momento puede impagar impunemente su deuda, el Gobierno griego también debe aceptar las consecuencias de decretar una quita unilateral sobre su deuda: a saber, la imposibilidad de financiar su déficit público. Lo llamativo de Syriza no es que quiera impagar sus obligaciones financieras: es que quiere hacerlo al tiempo que postula la necesidad de aumentar de manera muy sustancial el gasto público sin subir los impuestos: es decir, quiere no pagar la deuda para seguir emitiendo deuda.

Semejante cuadratura del círculo sí que es imposible: si Syriza opta por rechazar a la Troika como interlocutor y por aplicar una quita unilateral, se estará mostrando como un Gobierno poco confiable al que nadie querrá prestar cantidad alguna de dinero. Y, por tanto, tendrá que mantener estrictamente a raya sus cuentas: no podrá gastar un euro (o, más bien, una dracma) más de lo que ingrese. Así, la asfixiante "ultraausteridad" actual será la situación por defecto en la que tendrá que vivir Grecia durante años.

En suma, si Syriza no quiere pagar, que no pague; pero que dejen de pedir crédito a los demás para años más tarde no devolverlo. Ya lo dijo clarividentemente el vicepresidente de la CDU: "Los griegos tienen derecho a votar por quien quieran, pero nosotros tenemos el derecho de no financiar la deuda griega". Sea. Esperemos que, en esta ocasión, todos los actores estén a la altura de las circunstancias, se decida lo que se decida. Ni más componendas ni más presiones por ninguno de los dos lados. Eso sí, haga lo que haga Syriza, por favor, que lo haga lo antes posible para que así los demás podamos tomar buena nota.

No hay comentarios:

Publicar un comentario