Artículo de El Confidencial:

Desde hace meses venimos advirtiendo, contra viento y marea, de las similitudes de la coyuntura actual con los años finales de la burbuja de crédito. Al menos, por lo que al comportamiento loco de una gran parte sustancial de los activos financieros, y la complacencia frente a tanto despropósito de un buen número de integrantes de la comunidad inversora, se refiere. Sirvan como muestra dos botones: "Otro elemento recuerda peligrosamente al pre-crash de 2007", 09-09-2014, y también "Hora de comprar volatilidad o el trade del 100%" de 24-06-2014, cuyo pronóstico se ha cumplido con creces tres meses y medio más tarde.

No sólo eso; hemos insistido reiteradamente en varios problemas adicionales que agravarían la comparativa:

- el mundo no crece como debiera, teniendo en cuenta la inyección masiva de liquidez de los bancos centrales (Valor Añadido, "Alto riesgo: Draghi se ha tirado a una piscina sin agua", 05-06-2014);

- la demanda interna en las economías desarrolladas, consumo e inversión, languidece afectando a los precios tanto de acopios como de distribución;

- el endeudamiento agregado se mantiene, al ser sustituida la deuda privada por pública, que también es pagada antes o después por los ciudadanos vía impuestos (VA, "Una simple ecuación económica está destrozando España", 08-07-2014);

- las diferencias sociales entre ricos y pobres aumentan -gracias a la inflación, esta sí, de activos- y amenazan la cohesión social (VA, "Lecciones de la paradoja británica: ha muerto la clase media", 18-06-2014)

- mientras que la revolución tecnológica y la globalización cuestionan la capacidad de muchos estados de crear empleo, entre ellos el nuestro (VA, "Empleo en España: lo peor, sin duda, está por venir", 18-08-2014).

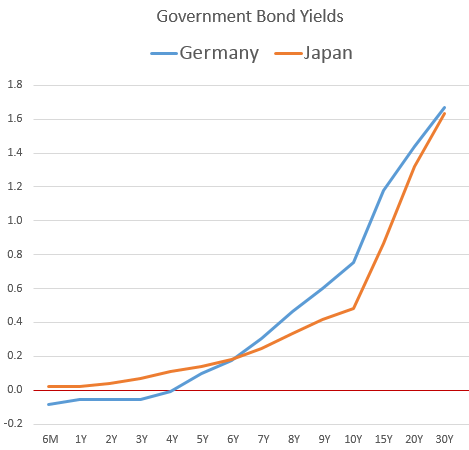

Por si fuera poco, hay temores cada vez más fundados de una ralentización estructural en China, cuyas primeras manifestaciones ya están afectando de manera grave al resto de las naciones emergentes y cercenan la esperanza de un relevo en términos de crecimiento respecto a los países de la OCDE que se daba por hecho hasta hace nada. Estados Unidos, pese a su aparente fortaleza relativa frente al resto, sigue lanzando señales equívocas al mercado, como su mal dato de ventas minoristas de ayer. Y, por último, Europa no quiere 'japonizarse' pero, de facto, lo hace como muestra la curva de tipos comparada entre Alemania y la de los nipones (que traigo de Sober Look).

Casi nada.

Frente a esta realidad, no son pocos los que oponen la boyante realidad de muchas corporaciones. Si el análisis top-down no sirve, si la macro no acompaña, acudamos al bottom-up, al número societario fino, tabla de salvación de los alcistas. Para ello se apoyan en un hecho innegable. A lo largo de esta crisis las empresas han sido capaces de llevar ajustes en su estructura operativa sin precedentes, lo que ha provocado que mantengan sus márgenes de explotación en niveles excepcionalmente altos. No sólo eso, la mayoría de las cotizadas han aprovechado la abundancia de financiación en los mercados de capitales, y su bajo coste, para reajustar el balance y aumentar sustancialmente sus posiciones de caja. Un hecho que ha ayudado a que la mejora en la foto de la parte de arriba de la cuenta de resultados tenga su reflejo también en la de abajo.

Sin embargo, participan de un grave problema.

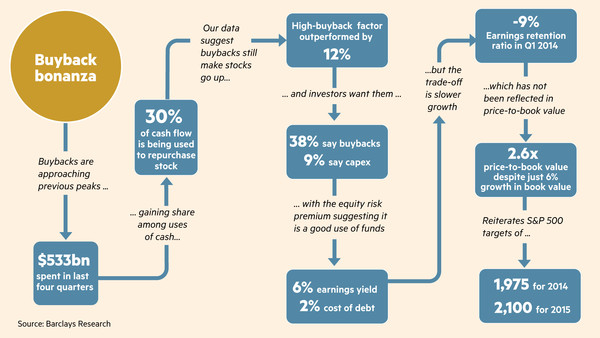

Las ventas llevan años estancadas o con aumentos interanuales marginales, un hecho que se encuentra detrás de muchas de las operaciones de fusión que se están materializando estos días, en las que la ausencia de ingresos se trata de compensar con sinergias de gasto. Entre las razones que provocan esa languidez en la facturación se encuentra una, en nuestra modesta opinión, esencial, la falta de inversión de las propias compañías que prefieren destinar recursos a recomprar sus propias acciones y mejorar artificialmente su beneficio por acción –por el efecto denominador al caer el número de títulos en circulación– antes que arriesgar, por más que esa amortización de autocartera implique un menor coste de capital y, por ende, un umbral exigido de rentabilidad más bajo para los posibles proyectos (Bloomberg, 'S&P 500 companies spend 95% of profits on buybacks, payouts', 06-10-2014).

Por más que sea una demanda de los accionistas -como se refleja en el chartanterior, extraído del especial de este lunes de Financial Times sobre el particular: 'Buybacks: Money well spent?'- son muchas las empresas y sus socios que no se dan cuenta de que de esta manera están cavando su propia tumba. Menos inversión, al final, supone menos empleo y, también, menos aprovisionamiento de proveedores, lo que a su vez se traduce en un empobrecimiento general y, por ende, en menos ventas, completándose, de manera excesivamente simplista, el círculo vicioso. Si, como se está manifestando de manera clara en estos últimos meses, el mundo no crece y, por tanto, no hay un incremento orgánico de lo facturado, y si, simultáneamente, no hay un proceso de innovación de producto que permita compensar esa merma por la vía de la diferenciación, fundamental en entornos de exceso de oferta, las proyecciones terminan, como regla general, por pecar de optimistas.

Como es el caso.

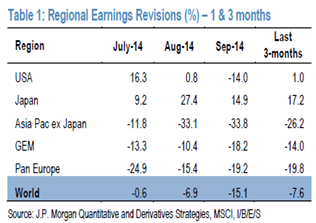

Miren este cuadro, gentileza de los analistas de J.P. Morgan:

Lo que revela es que en los últimos tres meses, y especialmente en septiembre, las expectativas de resultados a nivel global se han hundido, literalmente y sin excepción. De hecho, llevamos varios ejercicios con aumentos por debajo del doble dígito, cuando no en el low single digit. Por tanto, la subida de las bolsas por encima de esos porcentajes ha conducido a una expansión de múltiplos que la realidad se está encargando de cuestionar. Surgen los miedos y, con ellos, la liquidación acelerada de posiciones ante la falta de catching-upde los beneficios. Más cuando las fuerzas desinflacionarias, cuando no directamente deflacionarias, ponen en riesgo la sorprendente, hasta ahora, rentabilidad del negocio a la que antes aludíamos: para vender, hay que bajar precios pues los posibles ajustes adicionales en personal, gastos generales o suministros son mínimos. Un entorno, que vuelta la burra al trigo, complica aún más el destinar fondos a capital fijo. La rueda sigue girando.

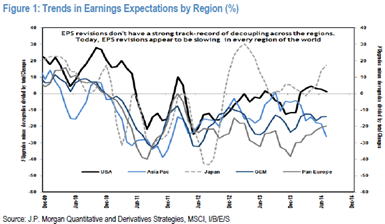

Lo más curioso de todo es que no viene de ahora, sino que se trata de algo que, como se ve en el gráfico que cierra este post, ocurre desde prácticamente 2009. Ha habido muchos periodos en los que las revisiones a la baja han sido superiores, en algunas regiones, al 40%. De hecho, desde hace cuatro años en Europa, Asia ex Japón o esos emergentes que iban a dar el relevo y que se están quedando en pelotas según se retira la marea, no se han producido trimestralmente variaciones al alza de los beneficios previstos. ¿Ha importado algo? Pues no. No es de extrañar que, sobre pilares tan frágiles, en cuanto el viento sopla más fuerte de lo normal, muchas cotizaciones se hundan. Lo raro es que no haya sucedido antes. Las empresas son también culpables por su racanería y su falta de visión estratégica de medio plazo. Claro que esperen que asuman su ración de responsabilidad. Para eso ya está el empedrado...

No hay comentarios:

Publicar un comentario