Antonio Iruzubieta analiza la situación de los mercados financieros y la nueva medida de enorme intromisión monetaria llevada a cabo por la FED (EEUU), que está conllevando crecientes distorsiones y desequilibrios, que exigen cada vez más munición, sin resolver los problemas que gesta (acrecentándolos dando patadas hacia delante), fruto de las cada vez mayores necesidades emisión monetaria por la creciente deuda generada (por los desequilibrios fiscales y las crecientes partidas de gasto público, promesas de gasto y elevados déficits).

Artículo de La Carta de la Bolsa:

Un día una cosa y al siguiente, otra. Los mercados apenas tienen pólvora, pero la poca que tienen la mueven bien. La ronda de encuentros entre mandatarios de EE UU y China, la número 13 desde que comenzase la batalla en primavera de 2018, finalizó el viernes con aparente éxito divulgado por los medios. Un acuerdo muy aplaudido por los mercados durante una semana de compras y recuperación desde los mínimos del viernes 3 de octubre, en anticipación a una posible relajación de tensiones y probable tregua. La Casa Blanca también ha emitido comunicados optimistas y el Sr Trump ha celebrado SU particular victoria en Twitter:

- «My deal with China is that they will IMMEDIATELY start buying very large quantities of our Agricultural Product, not wait until the deal is signed over the next 3 or 4 weeks. THEY HAVE ALREADY STARTED! Likewise financial services and other deal aspects, start preparing….»

- «… I agreed not to increase Tariffs from 25% to 30% on October 15th. They will remain at 25%. The relationship with China is very good. We will finish out the large Phase One part of the deal, then head directly into Phase Two. The Phase One Deal can be finalized & signed soon!»

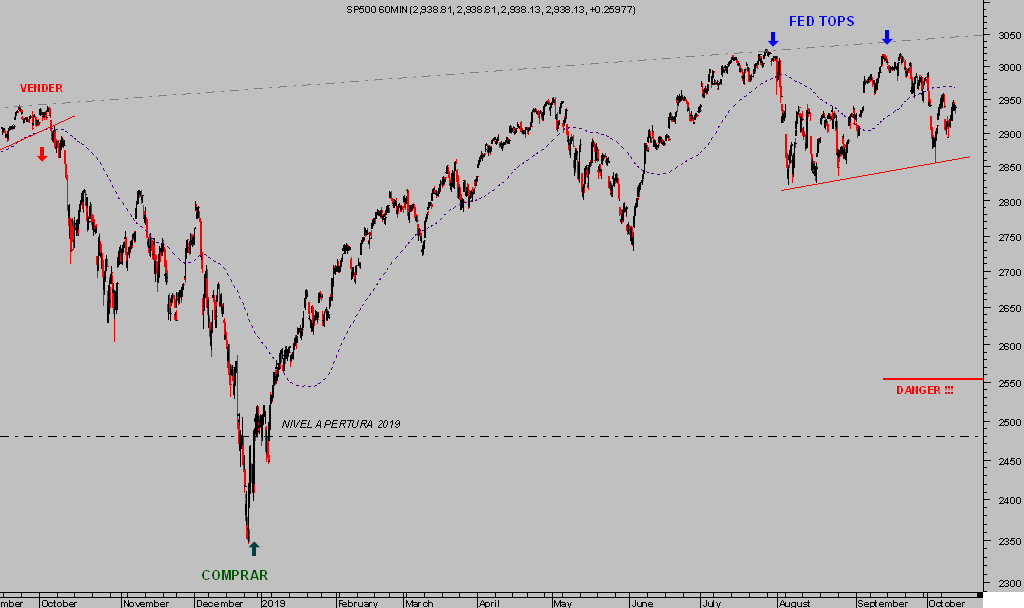

S&P500, 60 minutos.

La economía global se desacelera y el conflicto supone un problema que traspasa las fronteras de ambos pero China y muy especialmente EE UU no pueden permitirse intensificar la batalla y continuar dañando sus economías y perspectivas.

Aun así, el acuerdo alcanzado es un gran gesto y poco más. Los aranceles impuestos continuarán vigentes y erosionando las economías tal como viene haciendo en los últimos 16 meses. El acuerdo frena la escalada, evita imponer los nuevos aranceles ya previstos para entrar en vigor en el calendario que estaba establecido. A cambio, China comprará soja y también cerdos a USA, quizá no por otro motivo más allá de las necesidades internas chinas derivadas de la grave crisis de fiebre porcina que ha mermado la oferta hasta extremo.

Pero en realidad no hay acuerdo, no hay texto ni firmas plasmadas, el detalle de las condiciones del acuerdo se conocerá pronto. Presumiblemente habrá menos motivo para la alegría de lo que han descontado las cotizaciones.

Las empresas no aumentarán sus inversiones -CAPEX-, como tampoco los ciudadanos gastarán ni consumirán más. El impacto de congelar la batalla comercial se estima en un 0.1 % del PIB USA, según Oxford Economics.

Pero los mercados subieron la semana pasada y hubo motivos más allá del mini-acuerdo, que en realidad tan sólo queda en estabilizar la tensión y ninguno de los países eliminará los aranceles en vigor, también las novedades de la Reserva Federal influyeron.

La crisis de liquidez sufrida en el mercado monetario (repos) el pasado mes no es puntual (asunto y riesgos analizados en distintos posts) pero si enraizada y profunda. La FED se vio en la obligación de salir de nuevo al rescate del sistema y lanzó un programa muy ambicioso de inyecciones de liquidez que duraría hasta el 10 de octubre, ha supuesto un bombeo de $278.000 millones… pero las bolsas apenas han conseguido mejorar su aspecto técnico.

S&P500, 15 minutos.

El volumen de capital necesario para manejar la situación es monstruoso, después de más de dos semanas inventando dinero para estabilizar las condiciones del mercado monetario, finalmente el viernes, día 11 de octubre, la FED tuvo que asumir la profundidad y riesgos aún latentes anunciando un programa de compras masivo de $60.000 millones al mes al menos hasta el segundo trimestre de 2020.

Así, como el genio de la lámpara la Reserva Federal inventará, al menos, $300.000 millones. Dinero que sumado a los más de $270.000 ya creados desde mediados de septiembre arrojan un saldo final muy desorbitante, inquietante.

Pero no inquietarse, el Sr Powell ha afirmado que no se trata de un nuevo programa de expansión cuantitativo -QE-, según palabras textuales de ninguna manera es un QE: “This is not QE, In no sense is this QE.”(?¿?). Según comunicado de la institución, no representan un cambio en la postura de política monetaria (???¿¿):

- “purely technical measures to support the effective implementation of the rate-setting committee’s policy and do not represent a change in the stance of monetary policy.”

Medio billón de dólares no son suficientes para que las autoridades consideren novedosas unas condiciones monetarias ultra expansivas y engorde el balance. El único matiz es que ahora la FED necesita comprar deuda de corto plazo en lugar de la de largo plazo que caracterizaba los programas QE anteriores.

En puridad, no es un QE habitual pero sí un cambio de postura y además forzado por el deterioro de un mercado esencial para el funcionamiento de un sistema que se ha revelado roto. Nuevo frente abierto. Misma respuesta.

La FED ha estado comprando deuda USA desde agosto, meses antes de lo que esperaban y a razón de $20.000 millones al mes, con el fin de reponer vencimientos, cuantía que se sumará a los $60.000 millones anunciados el viernes. No QE.

A pesar de las dos bajadas de tipos en julio y septiembre, del fuerte aumento de compras de activos y del espectáculo monetario anunciado el viernes, los índices USA no han logrado nuevos máximos desde los alcanzados en julio.

NASDAQ-100, diario.

Es necesario también recordar que además del festival monetario de las últimas fechas, sólo desde que empezó el mes de julio el Tesoro americano ha emitido nueva deuda por importe de $620.000 millones. No es broma, en ningún sentido!.

La avalancha de deudas y expectativas de aumento adicional unidos al aumento general de la inestabilidad, sin embargo, apenas han incidido en los precios de los metales, tal como venimos proyectando desde que a finales de agosto deshiciéramos las posiciones abiertas en el sector, alguna con ganancias superiores al 100 %.

El Oro había subido con fuerza, presentaba síntomas evidentes de cansancio, enorme consenso de expertos e inversores esperando subidas y unas lecturas de posicionamiento COT -Commitment of Traders- que nos permitieron detectar un momento perfecto para esperar corrección y recomendar a nuestros suscriptores vender con suculentas ganancias.

ORO diario

La corrección se está produciendo de acuerdo con el guión y las perspectivas apuntan a un escenario (reservado suscriptores de pago).

Las bolsas han recuperado posiciones con cierta intensidad durante la semana pasada, aunque pasan desapercibidos detalles de importancia mayor.

El volumen registrado ha sido el más bajo en los últimos 3 meses, tal como indicamos en post pasados, y los datos internos y «breath» avanzaron también de forma divergente a la de las cotizaciones.

Las divergencias se amontonan, el post de mañana explorará algunas realmente llamativas surgidas en gráficos de largo plazo y también repasará otro factor de divergencias relevante como es la situación del Dow de Transportes bajo la Teoría de Dow.

El viernes se activaron nuevas estrategias de riesgo limitado y potencial realmente atractivo de cara a la recta final del año, buscando aprovechar la temporada de mayor volumen de ventas del año en determinados sectores y acciones deprimidos y con gran potencial.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

No hay comentarios:

Publicar un comentario