Carlos Montero se hace eco varios gráficos publicado por Daniel Thornton acerca del fracaso de la política de tipos de interés cero de la FED y sobre la relación riqueza (o patrimonio) sobre el ingreso personal, y qué ha ocurrido en los mercados.

Artículo de La Carta de la Bolsa:

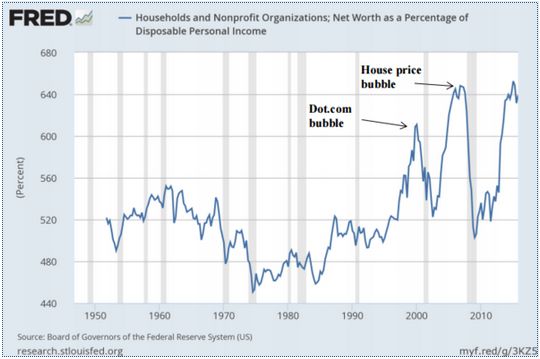

Daniel Thornton, de Thornton Economics, publicó el gráfico de abajo en un reciente ensayo titulado: Por qué la política de tasa de interés cero de la Fed fracasó. Pero el gráfico merece una atención especial debido a lo que parece implicar para el futuro de la economía de Estados Unidos, y por extensión para la economía mundial, y para los mercados de acciones globales.

La gráfica muestra el valor neto doméstico (la riqueza o patrimonio) como un porcentaje del ingreso personal disponible. La riqueza de los hogares como porcentaje de la renta disponible aumentó drásticamente a mediados de la década de 1990. Su colapso precipitó la recesión de 2000. Aumentó aún más dramáticamente durante la expansión posterior sólo para colapsar de nuevo, precipitando la recesión de 2007-2009.

|

"Una vez más, el patrimonio de los hogares ha aumentado de manera espectacular", dice Thornton. "Desde finales de 2012 ha aumentando en cerca de 100 puntos porcentuales, hasta el 640% de la renta disponible. Esto da miedo; no sólo porque es un extraordinario aumento de la riqueza en un corto período de tiempo, sino por lo que pasó las últimas dos veces.

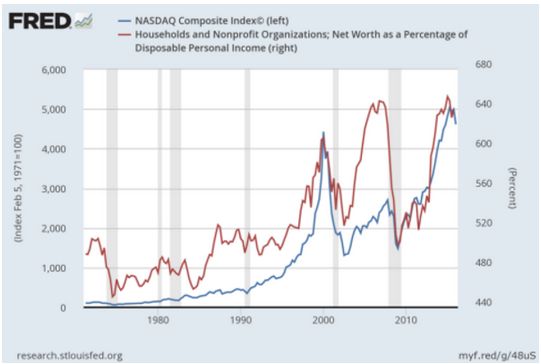

La primera subida de la riqueza de los hogares terminó debido a la explosión de lo que se conoce como la burbuja punto com. Se llama la burbuja punto com debido a que el índice compuesto Nasdaq subió drásticamente en la década de 1990 para caer aún más dramáticamente a partir del año 2000. El siguiente gráfico muestra como el ascenso y la caída del valor neto de los hogares fue acompañada por el ascenso y caída del NASDAQ.

|

El NASDAQ y el valor neto de los hogares alcanzaron sus respectivos picos exactamente al mismo tiempo, primer trimestre de 2000, después de lo cual ambos cayeron precipitadamente. El valor neto de los hogares se recuperó rápidamente durante la expansión, pero el NASDAQ no lo hizo. De hecho, el NASDAQ no alcanzó su nivel del primer trimestre del 2000 hasta el tercer trimestre de 2014. Por el contrario, la riqueza de los hogares como porcentaje de la renta disponible aumentó rápidamente, aumentando en 125 puntos porcentuales desde el tercer trimestre de 2002 al cuarto trimestre de 2006, antes de desplomarse.

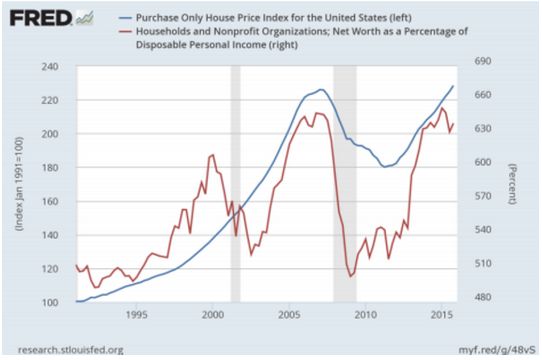

El gran aumento de la riqueza de los hogares fue impulsado en gran medida por una igualmente grande y, como se vio después, aumento insostenible de los precios inmobiliarios, como se muestra en el siguiente gráfico. No es sorprendente que los precios de las casas y por un valor neto de los hogares tanto alcanzaron un máximo en 2006Q4.

|

En el primer trimestre de 2015, la riqueza de los hogares había superado su pico del cuarto trimestre de 2006. Esta vez, el aumento de la riqueza fue alimentado por tanto los precios de acciones como de la vivienda. La pregunta relevante es: ¿Es este aumento sostenible, o volverán a caer dramáticamente los precios de las acciones y la vivienda?

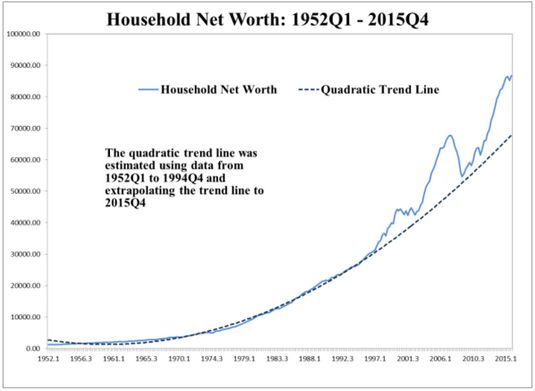

Esta última respuesta parece la más probable. Una de las razones es porque el comportamiento de la riqueza de los hogares ha sido inusual desde mediados de la década de 1990. El siguiente gráfico muestra el nivel de patrimonio de los hogares en el período primer trimestre de 1952 a cuarto trimestre de 2015. El gráfico también muestra una línea de tendencia cuadrática estimada durante el período 1952 a 1994 y extrapolado al cuarto trimestre de 2015.

|

Durante todo el período de 1952 a 1994, el patrimonio de los hogares siguió muy de cerca la línea de tendencia. Desde el primer trimestre de 1995, sin embargo, el valor neto de los hogares ha estado consistentemente por encima de la línea de tendencia y la brecha se ha ampliado cada vez más. Tal comportamiento sería preocupante en cualquier circunstancia, pero es particularmente preocupante porque sabemos que los dos ciclos de auge anteriores fueron seguidos por desplomes bursátiles. El reciente aumento de patrimonio neto de los hogares no ha ido acompañado de un correspondiente aumento de la producción o el nivel de precios. Por lo tanto, tampoco parece estar apoyado por fundamentos económicos, lo que parece insostenible.

La política monetaria de la Fed ha contribuido a este problema. En primer lugar, al mantener la tasa de los fondos federales por debajo de sus propias estimaciones de la tasa normal o natural durante gran parte de este tiempo y muy por debajo de la tasa normal durante casi una década. La segunda, mediante la compra innecesaria de una cantidad masiva de valores del gobierno y activos respaldados por hipotecas, que la presidenta de la Fed Yellen y sus colegas son reacios a vender. No veo que la Fed vaya hacer algo diferente en el corto plazo.

Mi predicción es que el nivel actual de patrimonio de los hogares no es sostenible. Creo que algún acontecimiento imprevisible pinchará la burbuja, tal vez este año. El resultado será una recesión que, por desgracia, estará acompañada de políticas monetarias y fiscales todavía más equivocadas. A esto le llamo locura política monetaria y fiscal: Seguir haciendo lo mismo y esperar un resultado diferente! Me encantaría estar equivocado, pero dudo que lo esté."

Fuentes: Daniel Thornton

No hay comentarios:

Publicar un comentario