Olav Dirkmaat analiza la curva de rendimiento de EEUU y lo que anticipa.

Artículo de la UFM Markets Trends:

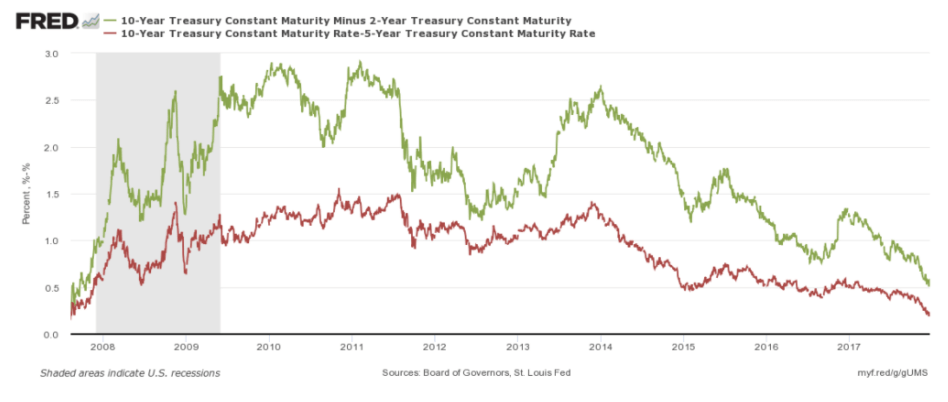

En nuestro último informe del 3T sobre la economía de EE. UU., señalamos que la curva de rendimiento se estaba aplanando. El spread entre los rendimientos a largo y corto plazo es quizás uno de los mejores predictores de una recesión. Siempre que la curva de rendimiento se invierte (los rendimientos a corto plazo superan los rendimientos a largo plazo), se produce una recesión. Desde nuestra publicación, la curva de rendimiento ha continuado aplanándose, acercándose peligrosamente a invertirse.

“Esta vez es diferente”

Quizá las cuatro palabras más peligrosas en finanzas son “esta vez es diferente”.

Los spreads de la curva de rendimiento se encuentran en su punto más bajo desde 2007, antes de que comenzara la Gran Recesión. La prensa financiera ha comenzado a preocuparse por esta tendencia. En artículos publicados por Bloomberg y Financial Times, varios comentaristas argumentaron que la inversión de la curva de rendimientos, a pesar de su inmaculado historial, no nos llevará a una recesión económica esta vez.

No solo los periodistas están observando de cerca la curva de rendimiento, incluso la presidenta de la Fed, Janet Yellen, intervino diciendo que el aplanamiento de la curva de rendimiento no implica una inminente recesión. ¿Quién tiene la razón? ¿Qué hay detrás del aplanamiento de la curva de rendimiento?

La Fed aumenta tipos; las tasas de interés a corto plazo aumentan rápidamente

En diciembre, la Fed aumentó las tasas de interés de 1.25% a 1.5%. Pero los mercados de capitales parecen adelantarse a los aumentos de las tasas. La presidenta de la Fed, Janet Yellen, reveló en su conferencia de prensa que la Fed aumentará las tasas tres veces en 2018 y tres veces más en 2019.

Las tasas de interés a corto plazo ya estaban muy por encima del 1.5% antes del anuncio de la Fed y continuaron aumentando en las últimas semanas.

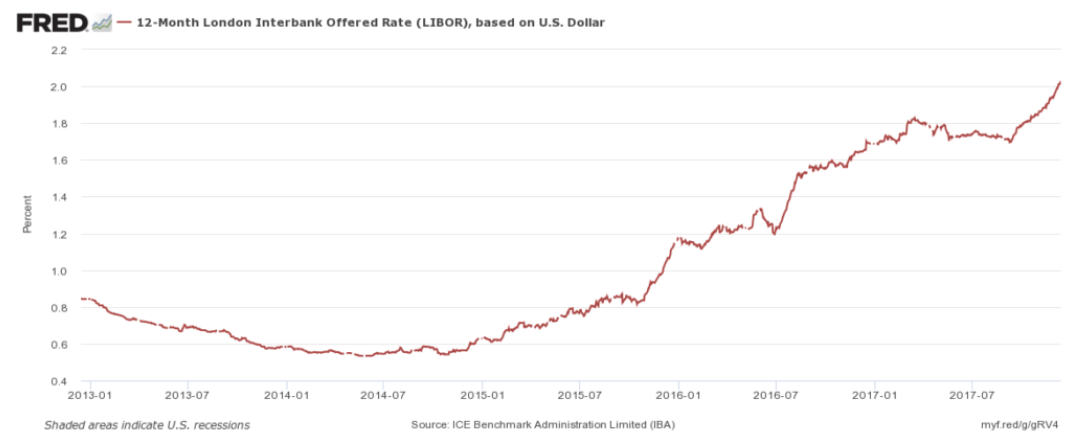

Fuente: St Louis Fed

Las tasas de interés LIBOR a corto plazo están aumentando rápidamente, a un ritmo mucho más rápido que el de la Fed. Las tasas de interés todavía parecen bajas, pero lo importante es el impacto del aumento de las tasas en el costo del servicio de la deuda. Exactamente hace dos años, el LIBOR en dólares estadounidenses a 12 meses estaba tan solo en el 0.5%. Hoy, esa misma tasa de interés se encuentra en el 2%. Eso equivale a multiplicar por cuatro los gastos en concepto de intereses.

Las tasas de corto plazo son la base de muchos otros préstamos

Debido a que los bancos pretenden evitar una gran exposición a cambios en las tasas de interés (un banco comercial vive del margen de intermediación), muchos préstamos bancarios se basan en una tasa de interés que consta de dos componentes:

- LIBOR (por ejemplo: el LIBOR en dólares estadounidenses a 12 meses)

- Una prima

El lado del pasivo del balance de un banco se puede financiar aproximadamente a la tasa LIBOR. Invirtiendo todo en el lado del activo contra LIBOR más una prima, las ganancias parecen estar garantizadas. A la larga, los beneficios sólo se obtienen cuando el banco también puede evitar impagos y amortizaciones masivas en el lado de los activos.

Hoy en día, de acuerdo con ICE, alrededor de $ 350 billones de productos financieros globales y préstamos están vinculados al LIBOR.

Muchas tasas hipotecarias también están vinculadas al LIBOR. Sin embargo, desde la crisis de 2008, los hogares han estado actuando de forma más responsable con sus finanzas. Los hogares estadounidenses están menos apalancados (es decir, están menos endeudados en relación con su patrimonio neto y sus ingresos) que hace diez años. Pero estas finanzas familiares aparentemente sanas se deteriorarán rápidamente tan pronto como el mercado laboral empeore y los trabajadores comiencen a perder empleos (si la recesión por inversión de curva de tipos tiene efectivamente lugar).

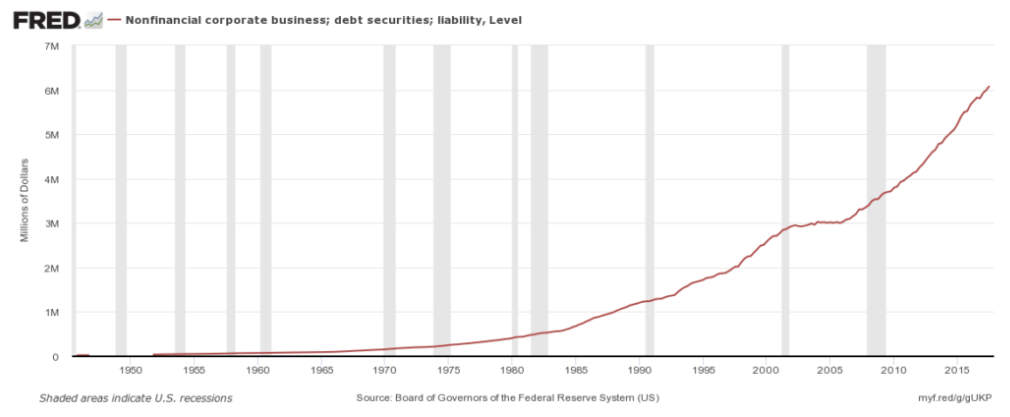

Los problemas, sin embargo, vendrán de otra parte. Lo que deberíamos observar es el impacto de este aumento en el LIBOR en los gastos por intereses del sector empresarial. En el tercer trimestre de 2017, la deuda total de las corporaciones no financieras de EE. UU. equivalía a más de seis billones de dólares, un récord histórico sin precedentes.

La deuda corporativa nunca fue tan alta como hoy. Fuente: San Luis Fed

No estamos solos al defender que estos niveles de deuda corporativa son demasiado grandes. Según una encuesta realizada por Bank of America entre los administradores de fondos de inversión norteamericanos, un 23% de los inversores (un récord) cree que las empresas cotizadas están muy apalancadas. Y con la deuda corporativa en un nivel récord, los primeros dominós caerán rápidamente cuando las tasas de interés y los gastos por intereses aumenten aún más.

¿Cómo de vulnerable es la economía de los EE. UU. a tasas más altas?

La deuda corporativa está en un nivel récord, pero ¿cuán frágiles son las empresas para soportar tasas de interés más altas?

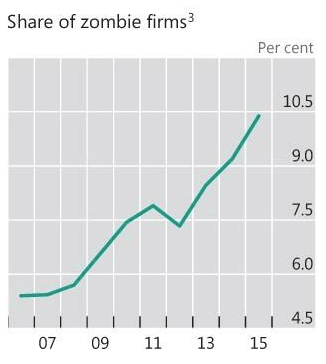

La participación de las empresas zombis en las principales economías desarrolladas alcanza un máximo histórico de más del 10 por ciento. Estas empresas son especialmente susceptibles a mayores tasas de interés.

Fuente: BIS

El Bank for International Settlements (BIS) define a una empresa zombi como una empresa que cotiza en bolsa, con al menos diez años de antigüedad, que incurre en mayores gastos por intereses que sus ganancias antes de intereses e impuestos (EBIT). Es decir, las empresas que ganan menos de lo que pagan en intereses.

Estas empresas sobreviven solo a merced de las bajas tasas de interés y a prestamistas dispuestos a refinanciarlas (muchos estudios muestran que cuanto mayor sea la participación de las compañías zombis, menor será el crecimiento económico). Con sólo un ligero aumento en las tasas de interés, estas empresas zombis verán sus gastos por intereses superar ampliamente sus ingresos. A tasas más altas, ya no podrán pagar su deuda. Estas empresas están destinadas a colapsar.

Pero esta vez la inversión de la curva de rendimientos es inofensiva

La Fed, sin embargo, no está preocupada. La presidenta de la Fed, Janet Yellen, dijo en su conferencia de prensa que aparentemente la curva de rendimiento, por primera vez en la historia, no sirve para nada. Yellen dijo:

“Esto es algo que discutimos y hemos visto. La curva de rendimiento se ha aplanado ligeramente mientras subíamos las tasas a corto plazo. El aplanamiento de la curva refleja principalmente tasas más altas a corto plazo. La curva de rendimiento actualmente no está invertida, y yo diría que la pendiente actual está dentro de su rango histórico. Ahora bien, históricamente existe una fuerte correlación entre inversiones en curvas de rendimiento y recesiones, pero permítanme enfatizar que la correlación no es causalidad, y creo que hay buenas razones para pensar que la relación entre la pendiente de la curva de rendimiento y el ciclo económico puede haber cambiado.

(…) eso significa que estructuralmente, en el futuro, la curva de rendimiento probablemente sea más plana de lo que ha sido en el pasado. (…)

Creo que también es importante darse cuenta de que los participantes en el mercado no expresan gran preocupación por la disminución de la prima temporal, y cuando se les pregunta directamente sobre las probabilidades de recesión, ven una baja probabilidad de la misma, y yo estoy de acuerdo con ese juicio“. [énfasis mío]

“Esta vez es diferente”.

¿Hemos escuchado estas palabras antes? Cuando la curva de rendimiento se aplanó en 2005, el ex presidente de la Reserva Federal Alan Greenspan dijo que no deberíamos “asumir automáticamente que [una curva de rendimiento invertida] significaría lo que significaba en el pasado”. En 2006, su sucesor Ben Bernanke llegó a una conclusión similar cuando afirmó que “el actual aplanamiento de la curva de rendimientos no debe ser interpretado como un indicador de una importante desaceleración económica en el futuro”. En cambio, culpó a las menores primas temporales, tal como Yellen intenta hacer hoy.

La idea de que la curva de rendimiento se haya aplanado “ligeramente” es completamente ridícula. La última vez que la curva de rendimiento tuvo una pendiente similar fue en 2007, justo antes de la Gran Recesión. Pero eso podría ser lo menos sorprendente de lo que dijo Janet Yellen en su última conferencia de prensa del año.

Fuente: St Louis Fed

El punto es que muchos economistas, incluida la presidenta de la Fed, Janet Yellen, y su junta directiva, piensan que las tasas de interés a largo plazo son una mera extrapolación de la tasa de interés actual a corto plazo. La curva de rendimiento vista así es el resultado o una función de la tasa de interés a corto plazo (a un día) y la “prima temporal” del tipo a largo sería una función de la inflación. Solo las tasas de interés a corto plazo son verdaderamente importantes.

La Reserva Federal está reduciendo el tamaño de su balance (eliminando la deuda a largo plazo de su balance y aumentando la oferta de bonos en el mercado) al tiempo que eleva las tasas de interés a corto plazo. Dada la acción de la Reserva Federal, la curva de rendimiento debería ser pronunciada, no aplanada. Que todo lo contrario esté sucediendo debería preocupar a cualquier observador.

Conclusión

No hay duda de que la inmaculada trayectoria de este indicador de recesión se demostrará una vez más. Sólo es cuestión de tiempo que los márgenes de la curva de rendimiento se vuelvan negativos y la curva de rendimiento se invierta. Y esta vez, una curva de rendimiento invertida, tal como lo hizo en el pasado, indica que estamos al borde de una nueva recesión. Una recesión que se ve venir desde hace un tiempo.

No hay comentarios:

Publicar un comentario