Antonio Iruzubieta muestra la situación de enorme complacencia instalada en los mercados a raíz de las políticas monetarias expansivas llevadas a cabo por los bancos centrales, mostrando diversos indicadores que alertan sobre la situación que se está gestando.

Artículo de La Carta de la Bolsa:

Las opiniones y mensajes expresados últimamente por distintas personalidades del ámbito financiero respecto del impacto de las políticas monetarias tan expansivas y sus posibles efectos se suceden. A pesar de que Draghi no ha hecho otra cosa que facilitar a los bancos la devolución del tramo de liquidez a discreción ofrecido años atrás vía LTRO. En febrero 2015 vencen €450.000 millones, la propuesta del BCE es facilitar “hasta” €400.000 millones a los bancos a partir de otoño. El mensaje del BCE naturalmente presenta un programa más elaborado, aunque presumiblemente la finalidad última es prolongar con cierto sigilo los vencimientos del LTRO, evitar tensiones. Tras George Esther, William Dudley o Richard Fisher, presidentes regionales de la Reserva Federal, cuyas declaraciones fueron recogidas en el post del lunes “ASOMBRO IMPOSTADO. BONOS PIK…”, ayer fue el turno del Think Tank alemán ZEW. Mensaje de inquietud sobre la formación de burbujas tras la actuación del BCE anunciada el pasado 5 de junio. Clemens Fuest: “We have all the ingredients of a bubble: The prices of real estate and stock markets continue to rise, and…bond yields are falling despite high risks,” Fuest lanzó fue claro al enviar una crítica directa a los distintos gobiernos europeos, sugiriendo que deben centrarse en gobernar y realizar importantes reformas estructurales, sin esperar que el BCE solucione los problemas actuando en solitario para superar la crisis.

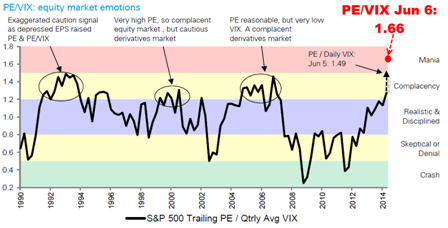

También desde Alemania, el banco Deustche Bank emitió un informe sobre la situación complaciente, eufórica, del mercado de acciones. David Bianco firma el documento que relaciona PER con volatilidad -VIX, cuya conclusión es determinante: “esta medida del sentimiento nunca ha estado tan alta y se encuentra en un extremo de o fase de “manía”, euforia”.

Su recomendación para quienes quieran entrar en bolsa este verano es esperar a mejores precios.

Realmente, la mentalidad de los inversores es demasiado confiada con el mercado y la capacidad de los bancos centrales para controlar los precios de los activos sine die, mantener la reflación de activos y actuar como una PUT inexpugnable.

Sin embargo, no se puede obviar la realidad de un mercado tan extendido, tan caro y en un entorno económico tan frágil con beneficios empresariales estancados o a la baja.

Las lecturas técnicas apuntan a un escenario más probable de gran interés, ayer expuesto en el post: EL NASDAQ NIEGA SU PAUTA H-C-H. CONSECUENCIAS Y PROYECCIONES. (interesados en ampliar información contacten en cefauno@gmail.com)

Recordemos algunas métricas. Según el ratio CAPE-10 (PER ajustado ciclícamente) de Shiller, el mercado está un 51% sobrevalorado respecto de su media histórica.

Warren Buffett utiliza un interesante indicador para detectar extremos, es el ratio o cociente entre Capitalización bursátil y PIB, según el cual, el mercado se encontraría actualmente sobrevalorado en algo más del 30%.

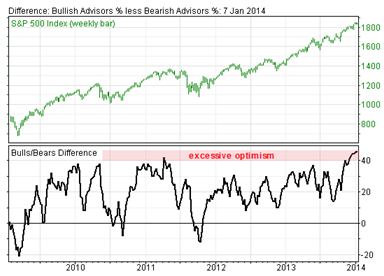

Volviendo sobre la citada complacencia, ayer Advisor Sentiment, también indicaba interesantes datos. El porcentaje de alcistas ha pasado hasta el 62.2% desde el 58.3% de la semana pasada, la quinta lectura consecutiva sobre la barrera del 55% que, superada, advierte terreno peligroso.

Especialmente arriesgado al compararlos con los niveles máximos registrados en agosto de 1987 (60.8%), octubre de 2007 (62%) o de diciembre de 2004 (62.9%),

La diferencia entre alcistas y bajistas es tan amplia que también se encuentra en niveles máximos:

En otro orden de cosas, rescatando el silenciado conflicto Rusia Ucrania, el pasado día 5 concluía el plazo ofrecido por Rusia (Gazprom) a Ucrania para saldar las cuentas, bajo amenazas de restricciones y cortes de gas.

Ucrania tan sólo adelantó $786 millones, menos de un tercio de la cantidad requerida por Gazprom, pero cantidad que Ucrania no reconoce ni quiere pagar en su totalidad, sin alcanzar un acuerdo definitivo. El anunciado corte de suministro no se llevó a efecto.

Ayer, tras negociaciones con la UE orientadas a evitar el corte de suministro, Gazprom facilitó una extensión temporal al requerimiento, pero sólo hasta el próximo lunes.

Ucrania intenta modificar las condiciones pactadas en el contrato de 2009, reduciendo el coste de la factura y eliminando la cláusula que impone cuotas de volumen por periodos. Gazprom pide ahora pagar por adelantado, las negociaciones Rusia-Ucrania-UE continuarán esta misma tarde.

Después de meses en conflicto y amenazas continuadas, el precio del crudo se muestra inmutado, impasible al conflicto desarrolla un desplazamiento lateral desde 2012 delimitado por un estrecho rango entre 100 y 116 aproximadamente.

Las posibilidades e implicaciones de ruptura proyectan escenarios muy diferentes y de gran interés.

CRUDO BRENT, semanal

No hay comentarios:

Publicar un comentario