Manuel Llamas expone el fraude que supone el sistema de pensiones de reparto, cuál es la situación actual del sistema y los nuevos parches (sangrantes) que van a poner los políticos a corto plazo y hacia dónde tiende el sistema en el largo plazo (más medidas empobrecedoras).

A su vez muestra algo que no se suele comentar, que es lo que estamos dejando de ganar por tener dicho sistema y hacia dónde están transitando los países ricos a sabiendas de los problemas del actual sistema, algo que la demagogia imperante en España no quiere ni ver, cual avestruz enterrando su cabeza ante una amenaza.

A su vez muestra algo que no se suele comentar, que es lo que estamos dejando de ganar por tener dicho sistema y hacia dónde están transitando los países ricos a sabiendas de los problemas del actual sistema, algo que la demagogia imperante en España no quiere ni ver, cual avestruz enterrando su cabeza ante una amenaza.

Que la Seguridad Social atraviesa graves problemas financieros no es ninguna novedad. La hucha de las pensiones se agotará previsiblemente a finales de 2017 y los principales partidos políticos, con PP y PSOE a la cabeza, ya están negociando entre bambalinas el nuevo hachazo fiscal que aplicarán a todos los españoles para cubrir el agujero que sufre el sistema.

La idea que está cobrando más fuerza consiste en que las pensiones de viudedad y orfandad, que hoy se financian mediante cotizaciones sociales, pasen a ser prestaciones no contributivas sufragadas mediante el pago de impuestos, es decir, vía, Presupuestos Generales del Estado. De este modo, la Seguridad Social se ahorrará unos 23.000 millones de euros al año, pero este coste no desaparecerá, sino que, simplemente, se trasladará a otra partida, tal y como en su día sucedió con el gasto en Sanidad. Las pensiones de viudedad y orfandad pasarán, por tanto, a financiarse con impuestos en lugar de cotizaciones, con la consiguiente subida tributaria.

Así pues, a corto plazo, lo único que nos depara el actual sistema de reparto son muchos más impuestos. Pero aquí no se acaba la película. A medio plazo, conforme los índices correctores introducidos en la última reforma de 2013 comiencen a aplicarse, los jubilados irán, poco a poco, perdiendo poder adquisitivo de forma constante y continuada. De momento, la edad legal de jubilación se irá retrasando de forma gradual hasta los 67 años, al tiempo que se ha ampliado el número de años cotizados para calcular el importe de la pensión, pero, a partir de 2019, entrarán en vigor los mecanismos correctores para que la cuantía de las prestaciones se amolde a la esperanza de vida y a la evolución de las cuentas públicas.

Los políticos se han cuidado muy mucho de explicar claramente las consecuencias de estos cambios, pero, a largo plazo, el resultado es muy simple: los españoles se jubilarán cada vez más tarde para, a cambio, cobrar una pensión cada vez menor. En la actualidad, los pensionistas perciben de media el 80% de su último salario (es lo que se llama tasa de sustitución), uno de los niveles más altos del mundo desarrollado, pero este umbral se irá reduciendo de forma inexorable en los próximos lustros. Los expertos en la materia coinciden en que las futuras pensiones sufrirán un recorte medio del 30%. Algunos, incluso, avanzan que la reducción podría oscilar entre el 37% y el 60% del importe.

Esto significa que los futuros jubilados cobrarán entre 700 euros al mes y 400 en el peor de los casos frente a los escasos 1.000 euros que perciben hoy-medido siempre en términos constantes, descontando la inflación-, con lo que su capacidad adquisitiva real se verá reducida entre un 30% y un 50% de aquí a 2050. La tasa de sustitución española, por tanto, tenderá hacia el 50% de media que registra la OCDE (los pensionistas cobrarán el 50% de su último salario). El sistema de reparto condenará a millones de futuros jubilados a cobrar pensiones muy exiguas, perjudicando, muy especialmente, a las rentas más bajas.

Los políticos dirán lo que quieran, pero las cuentas son las que son. Las matemáticas no engañan. En un modelo como el actual, en donde la sostenibilidad depende única y exclusivamente de la entrada de nuevos cotizantes, tal y como sucede en cualquier otro esquema de fraude piramidal, la demografía es el facto clave a tener en cuenta, y ésta augura un panorama desolador a los futuros jubilados. El número de pensionistas y trabajadores tenderá a igualarse en las próximas décadas, lo cual se traducirá, sí o sí, en más impuestos y/o menos pensiones.

Lo peor de este sistema, sin embargo, no es lo que se ve, sino lo que no se ve. Dicho de otro modo, lo realmente grave no es lo que perdemos bajo este régimen, sino lo que dejamos de ganar. Muchos españoles no son conscientes del dinero que, realmente, les quita el Gobierno vía impuestos.

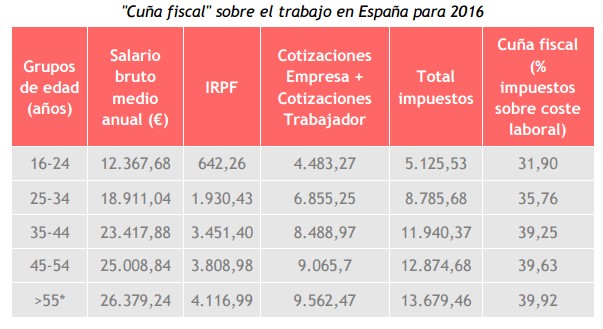

Así, entre el pago de IRPF y cotizaciones sociales (de trabajador u empresa), el Estado se embolsa entre 30% y el 40% del sueldo real de la inmensa mayoría de trabajadores (rentas medias y bajas). Si a esta elevada carga fiscal sobre el trabajo se suman, además, el resto de figuras tributarias, directas e indirectas, el resultado final es que, de media, los españoles destinan la mitad de sus ingresos totales al pago de impuestos.

Tan sólo en cotizaciones, el coste para las empresas ronda los 6.000 euros al año-este dinero forma parte del sueldo real de los trabajadores- ¿Qué pasaría si en lugar de destinar dicha cuantía a la Seguridad Social, los políticos nos permitieran ahorrarlo e invertirlo por nuestra cuenta, tal y como sucede en los sistemas de capitalización? ¿Somos conscientes de lo que dejamos de ganar?

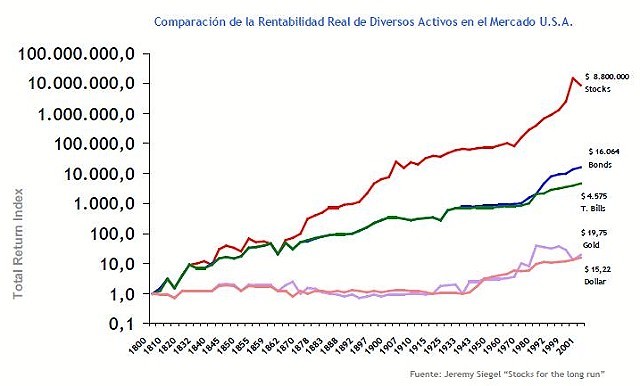

Los números, una vez más, no mienten. A diferencia de lo que pueda parecer, la Bolsa, comuesta por las mejores y más grandes empresas en cada momento, es la inversión más segura y rentable que existe. No es una opinión, es un hecho constatable. Tal y como en su día expuso Albert Esplugas, tomando como referencia un minucioso estudio elaborado en su día por el Instituto Juan de Mariana, el índice S&P 500 tiene una rentabilidad histórica del 9% anual desde 1871 y del 10% desde 1923, que es cuando S&P introdujo la primera lista de acciones.

Descontada la inflación, la Bolsa, incluso el Ibex-35, ofrece una rentabilidad media del 7% anual. Gracias a la magia del interés compuesto, si invirtiera en Bolsa esos 6.000 euros que van a parar a la Seguridad Social, año tras año, reinvirtiendo los dividendos, el resultado queda plasmado en el siguiente gráfico: el trabajador medio acumularía un patrimonio superior a los 600.000 euros tras 30 años de vida laboral y de 1,3 millones de euros tras 40 años.

Si empezara a trabajar a los 25 años, podría jubilarse a los 55 con 600.000 euros ahorrados y una pensión de unos 3.500 euros brutos al mes -descontando la inflación- con la mera percepción de los dividendos (rentabilidad media del 10% anual en términos nominales) que ha generado su patrimonio. Y si se retira tras 40 años, la pensión ascendería a unos 7.500 euros brutos al mes.

Éste y no otro es el auténtico robo del sistema. La Seguridad Social te impide, literalmente, ser millonario o, al menos, lograr la independencia financiera para retirarte cuando lo desees, sin tener que depender de la voluntad de los políticos. Llegados a este punto, algunos dirán que, en tal caso, los que ya están jubilados no cobrarían su pensión, puesto que dependen del actual modelo, y es cierto, pero estos cambios no son de un día para otro, sino que se realizan de forma progresiva.

La mayoría de países ricos ya han transitado del sistema de reparto puro y duro que sigue vigente en España hacia modelos mixtos en donde la pensión pública se complementa con ahorro privado. Cuanto más tardemos en iniciar esa necesaria transformación, más prolongaremos la agonía de un sistema que hace aguas y condena a los futuros jubilados a una edad de retiro más tardía y pensiones cada vez más bajas.

No hay comentarios:

Publicar un comentario