Carlos Montero se hace eco en el siguiente artículo del círculo vicioso fatal en el que está entrando China.

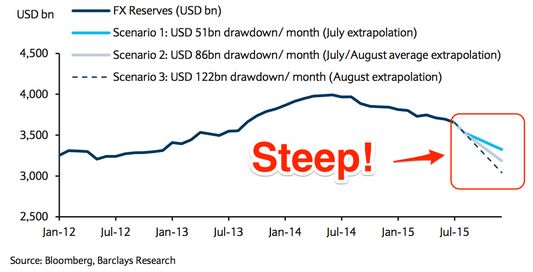

China está gastando miles de millones para aguantar a su moneda y como resultado sus reservas en moneda extranjera se están reduciendo a un ritmo récord. China gastó 93.900 millones de dólares en agosto, reduciendo su total de efectivo a 3,56 billones de dólares. Esta caída es de casi el doble que la de julio, cuando se gastaron 50 mil millones.

El Banco Popular de China está gastando todo este dinero para apuntalar su moneda, el yuan, que ha estado sufriendo desde que China la devaluó contra el dólar.

El Banco Popular de China está gastando todo este dinero para apuntalar su moneda, el yuan, que ha estado sufriendo desde que China la devaluó contra el dólar.

Pero el problema para China es que mientras quema sus reservas a un ritmo cada vez más rápido, el mercado señala que la moneda tiene que caer más, lo que significa que la demanda es artificial, señala Ben Moshinsky de Business Insider.

Eso está acelerando la fuga de capitales del país. Una caída de la moneda encarece el cambio a moneda extranjera y si parece que el yuan va a seguir cayendo, los inversores acelerarán el proceso de venta.

Y como el dinero huye del país, China se verá obligada a gastar más para apuntalar la moneda, lo que provocará mayor angustia ente los inversores, produciéndose un círculo vicioso.

Tom Orlick, economista jefe para Asia de Bloomberg, dijo que la esperanza para el Banco Popular de China es que la presión vendedora extrema sobre el yuan se calme y se pueda permitir que una depreciación moderada restaure la competitividad de las exportaciones. El temor es que los datos refuercen la visión de mercado que el único posible movimiento del yuan es la depreciación, y se acelere aún más la salida de capitales.

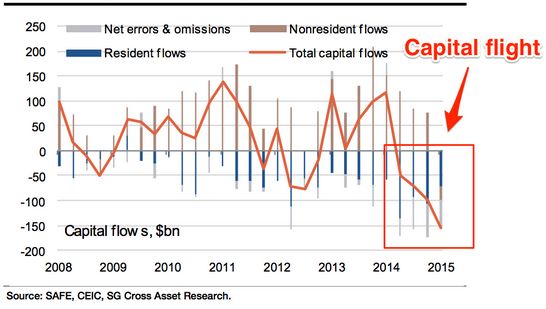

El siguiente gráfico de Societe Generale muestra cuánto dinero ha salido de China en el último año - alrededor de 150 mil millones de dólares.

Eso está acelerando la fuga de capitales del país. Una caída de la moneda encarece el cambio a moneda extranjera y si parece que el yuan va a seguir cayendo, los inversores acelerarán el proceso de venta.

Y como el dinero huye del país, China se verá obligada a gastar más para apuntalar la moneda, lo que provocará mayor angustia ente los inversores, produciéndose un círculo vicioso.

Tom Orlick, economista jefe para Asia de Bloomberg, dijo que la esperanza para el Banco Popular de China es que la presión vendedora extrema sobre el yuan se calme y se pueda permitir que una depreciación moderada restaure la competitividad de las exportaciones. El temor es que los datos refuercen la visión de mercado que el único posible movimiento del yuan es la depreciación, y se acelere aún más la salida de capitales.

El siguiente gráfico de Societe Generale muestra cuánto dinero ha salido de China en el último año - alrededor de 150 mil millones de dólares.

|

Todo esto también tiene un gran efecto sobre la economía de Estados Unidos, debido a la cantidad de deuda estadounidense que China posee. Parece que para comprar yuanes y vender dólares China está vendiendo algunas de sus tenencias de bonos del Tesoro estadounidense.

Esto podría hacer subir el rendimiento de la deuda de Estados Unidos y encarecer el coste de la financiación del país.

Los bonos de Estados Unidos son la principal referencias para la deuda en todo el mundo, ya que son considerados los activos más seguros en el mundo. Si las tasas de interés suben en Estados Unidos, es probable que suban en todas partes. Unas bajas tasas de interés de Estados Unidos han calmado los mercados desde la última crisis en 2008.

China sorprendió al mercado en agosto devaluando su moneda, pero todo el dinero que China está gastando para apuntalar el yuan muestra que podría haber caído más de lo que los legisladores pensaban.

Barclays lo dejó claro en una nota esta última semana, diciendo:

"En los primeros dos días después de que se anunciara el ajuste en el mecanismo de fijación, el yuan se debilitó considerablemente, lo que creó una presión significativa en los mercados globales. Es poco probable que esta fuera la reacción esperada en China, ya que desde entonces las autoridades han intervenido para evitar cualquier repetición."

Hay muchas formas en las que esto podría acabar, pero todos apunta a que las reservas de China recibirán una buena paliza. Sólo depende de la rapidez.

|

Teniendo en cuenta las cifras de hoy, estamos actualmente en algún lugar entre el "Escenario 2" y "Escenario 3" de Barclays (ver gráfico de arriba). En otras palabras, no es tan malo como el peor de los casos de Barclays, pero no estamos muy lejos.

Fuentes: Ben Moshinsky

No hay comentarios:

Publicar un comentario