Artículo de Libre Mercado:

Mario Draghi, presidente del BCE | Cordon Press

Mario Draghi, presidente del BCE | Cordon PressEspaña, que quebró trece veces en 300 años, se financia a un tipo de interés inferior al de EEUU. Irlanda, intervenida hace pocos años por la Troika, emitió recientemente un bono a cien años que pagaba un 2,35%. México, país emergente que ha vivido convulsas crisis en las últimas décadas y que tiene una relevante dependencia del precio del petróleo, emitió deuda a un siglo al 4,2%. Los bonos japoneses a diez años pagan un 0% a pesar de que el gobierno se sitúa en uno de los mayores niveles de deuda de su Historia. El bund alemán se sitúa en el mayor precio conocido y el holandés está en el más alto en los últimos 500 años. ¿Ciencia ficción? No, bienvenidos al mundo de las burbujas financieras provocadas por la política monetaria.

Así arranca el último informe de Arcano. Desde hace años, los informes que elabora esta casa financiera se han convertido en un documento de referencia entre inversores y analistas. Ahora, Ignacio de la Torre firma un nuevo trabajo en el que advierte del apocalipsis financiero que podemos sufrir cuando pinche la burbuja de la deuda pública.

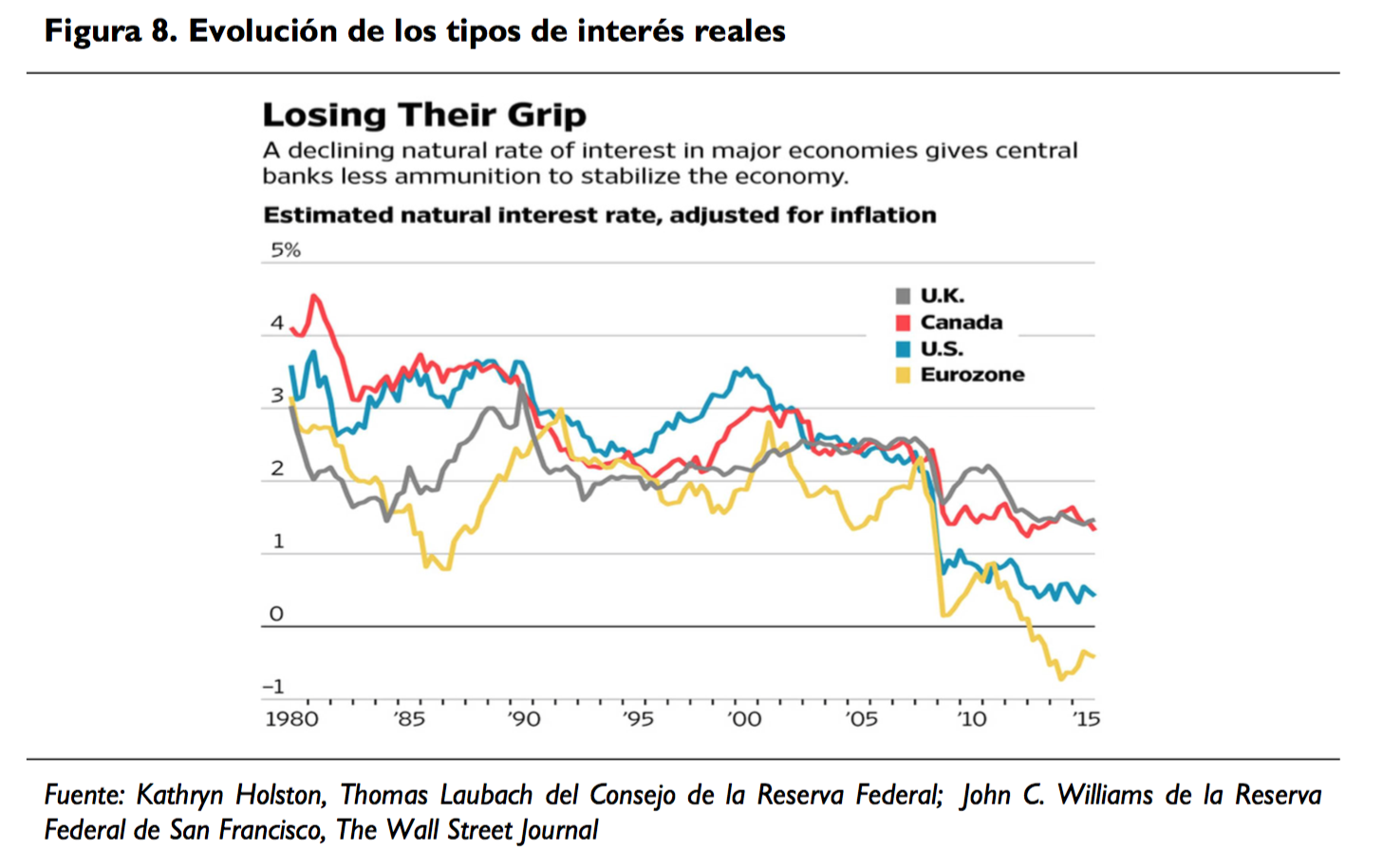

Esta amenaza no pilla por sorpresa a los lectores de Libre Mercado, ya que este diario lleva años advirtiendo de la anómala evolución observada en el mercado de deuda, donde los tipos de interés reales se han situado en terreno negativo:

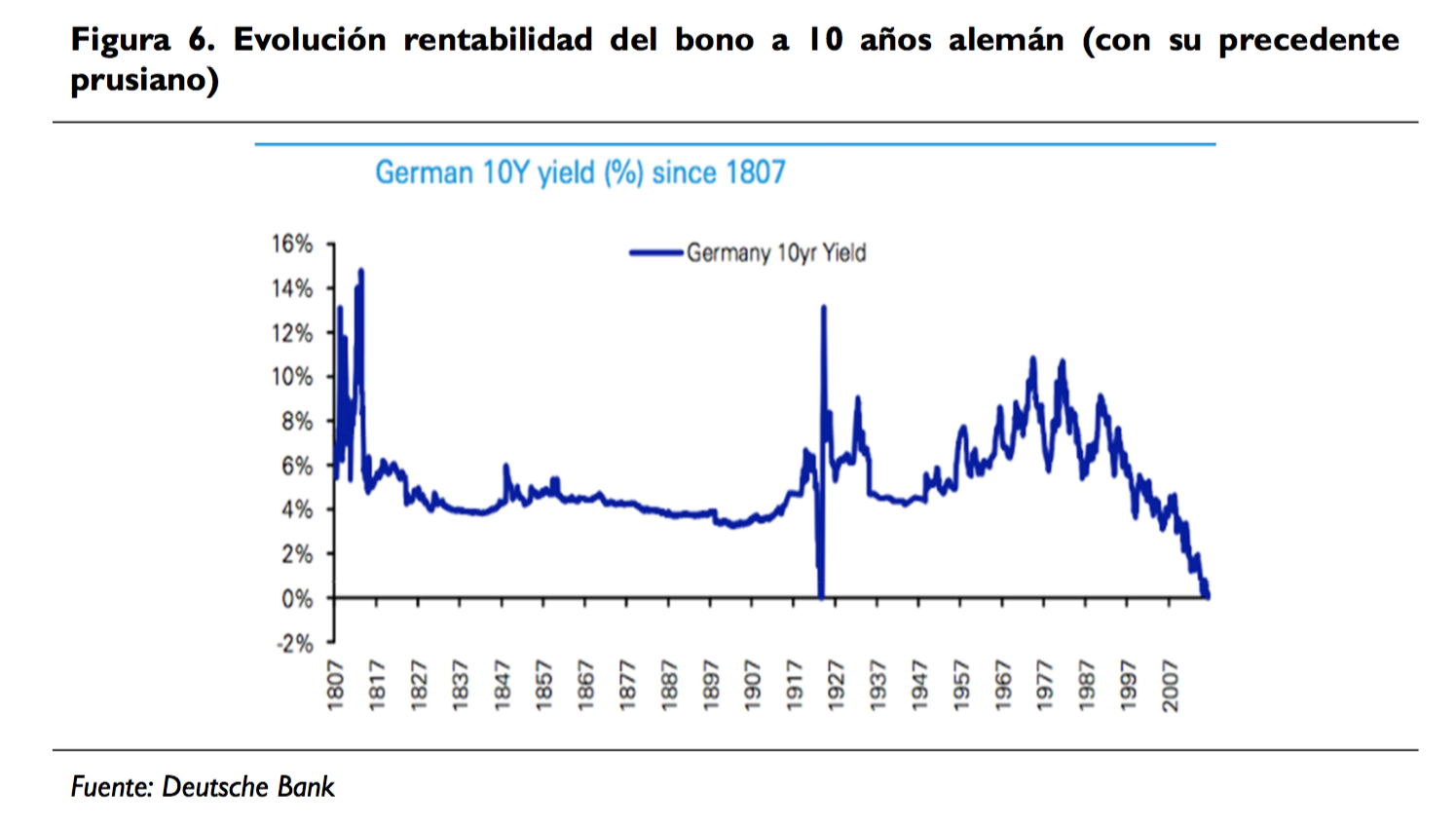

Incluso en países como Alemania, donde el bono acostumbra a moverse muy por debajo del promedio europeo, lo ocurrido en los últimos tiempos resulta especialmente llamativo.

El documento de Arcano habla sobre la deuda pública y hace un aviso a navegantes: "nos encontramos ante la mayor burbuja de bonos soberanos de toda la Historia. Una corrección no solamente provocaría intensas pérdidas entre muchos inversores, entre ellos algunos sintéticos como aseguradoras y bancos, sino que presentaría enormes consecuencias negativas en la valoración del resto de activos: bonos corporativos, bolsas y activos reales".

Arcano cree que la clave para determinar si vamos hacia el apocalipsis financiero está en el proceso de ajuste: "sin duda se producirá el ajuste, ahora lo que tenemos que saber es si va a ser acelerado o gradual. En nuestra opinión, los bancos centrales tienen margen de maniobra para intentar que sea gradual. Éste sería nuestro escenario base. Sin embargo, el riesgo de que el proceso sea acelerado ha aumentado, a medida en que se reduce el mencionado margen de maniobra para los bancos centrales. Creemos que este escenario es menos factible, pero sus posibilidades van aumentado".

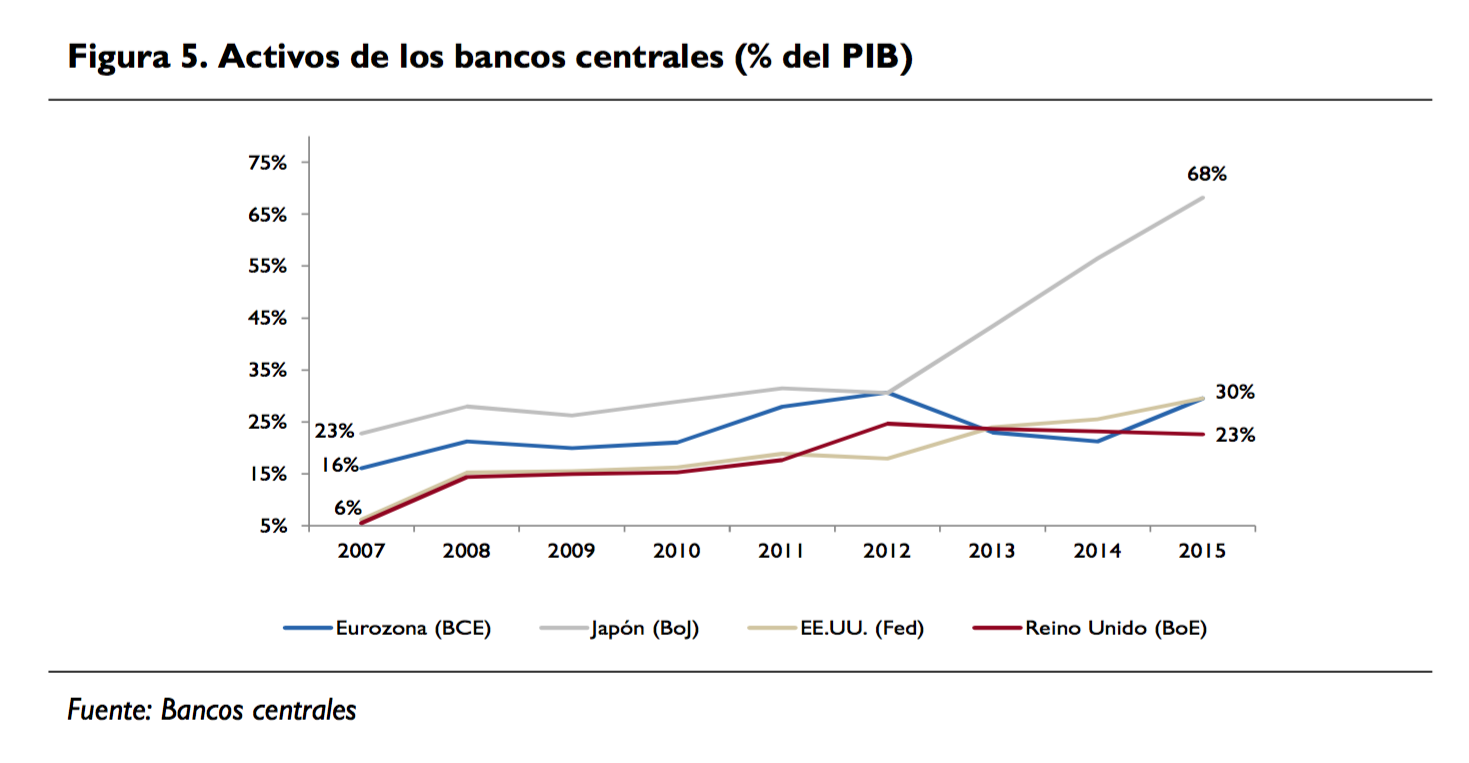

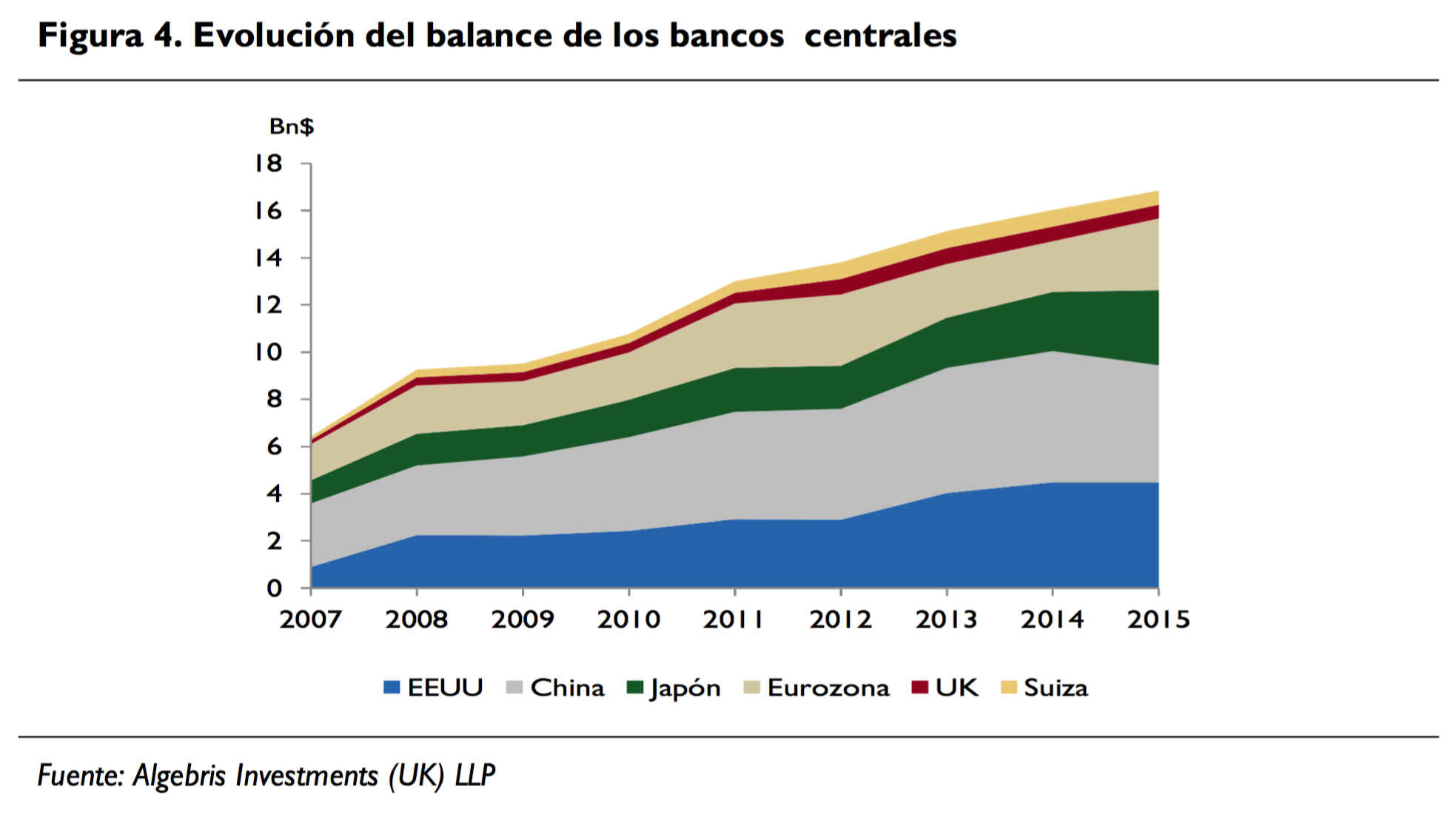

El estudio muestra que los activos del Banco de Japón suponían en 2007 el 23% del PIB, frente al 68% registrado hoy. En la Eurozona, el balance del BCE ha pasado del 16% al 30% del PIB. Por último, tanto la Reserva Federal como el Banco de Inglaterra manejaban en 2007 activos por valor del 6% del PIB, frente al 30% y 23% de 2015, respectivamente.

El activo ‘libre de riesgo’ es ya uno de los más arriesgados...

Normalmente se habla de la deuda pública como un activo "libre de riesgo". Sin embargo, el documento que firma Ignacio de la Torre señala que ya no se puede tratar a los bonos como tal:

"Los bancos centrales, tras la Gran Recesión, emplearon un enorme arsenal de medidas ortodoxas y no ortodoxas de política monetaria (…). Muchas de las decisiones más extraordinarias se mantienen siete años, lo que alimenta enormes burbujas en los mercados financieros. El bono a diez años, descrito como "activo libre de riesgo", es ya uno de los activos con más riesgo del mundo. Su enorme sobrevaloración ha provocado el trasvase de las burbujas hacia los bonos corporativos, las bolsas y los activos reales""Por tanto, si pincha la valoración del bono "libre de riesgo" por excelencia, nos podemos encontrar con una crisis financiera sin precedentes, ya que no solamente experimentarían pérdidas los propietarios de bonos (aseguradoras y bancos, de gran importancia sistémica), sino que las pérdidas se trasladarían al resto del mercado en multitud de activos"

Del ‘viento de cola’ al ‘riesgo de cola’

En los últimos años, se ha hablado del ‘viento de cola’ que acompañaba la recuperación económica. Sin embargo, Arcano cree que ha llegado el momento de hablar del ‘riesgo de cola’ que supone el posible pinchazo de la burbuja de deuda pública.

El informe recuerda que "la Gran Recesión fue provocada por una inflación de precios de activos, justamente lo que afrontamos ahora". De la Torre señala que "sería un error dejaros llevar por el espejismo temporal de los últimos años" e insiste en que "series muy largas de inflación demuestran que es un problema real que crece cuando se crea dinero desaforadamente".

En este sentido, Arcano apunta que "en 2016 veremos que el riesgo de inflación subirá y la política monetaria ya no será capaz de hacer frente por sí sola a los problemas estructurales de las economías. Si pasamos de un mundo adicto a la política monetaria a un mundo que exige más soluciones fiscales y estructurales, habrá una menor demanda y una mayor oferta de bonos, lo que hará caer su precio y provocará una tormenta en el precio del resto de los activos".

No hay comentarios:

Publicar un comentario